半导体ETF(512480)创近3个月新高,规模271亿元优势显著,流动性强+估值合理+周期拐点+国产替代,值得关注

11月7日,截止午盘,半导体ETF(512480)微跌0.68%,半日成交额5.63亿元。今日半导体ETF(512480)盘中最高价0.883元,创近3个月新高。

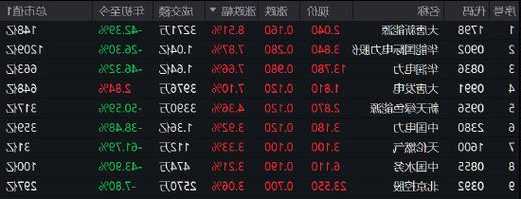

成分股方面,从8月至今,中芯国际涨幅超20%,韦尔股份涨超27%,兆易创新涨超19%,中微公司涨超23%。

半导体ETF规模271亿元优势显著,流动性强,估值合理

半导体ETF(512480)成立于2019年5月8日,基金全称为国联安中证全指半导体产品与设备交易型开放式指数证券投资基金,基金简称为国联安中证全指半导体ETF。该基金管理费率每年0.50%,托管费率每年0.10%。

规模方面,截止11月6日,半导体ETF(512480)最新规模为271.39亿元,在全部A股股票ETF中排名第13位,在行业ETF中排名第4位。回顾2022年12月31日,国联安半导体ETF(512480)规模145.30亿元。即该基金今年以来规模增加86.8%。

流动性方面,半导体ETF(512480)昨日(11月6日)成交额为14.6亿元,在全部A股股票ETF中排名第7位,在行业ETF中排名第2位。

半导体ETF(512480)展现出了其在流动性方面的优势,成交额和规模保持较高水平,溢价率较低。这表明该基金在市场中具有良好的流动性,投资者可以方便地进行买卖操作。同时,该ETF的规模也保持在较高水平,进一步证明了其流动性的优势。

半导体ETF(512480)跟踪标的为中证全指半导体产品与设备指数(H30184.CSI) 。从估值角度看,中证全指半导体产品与设备指数(H30184.CSI) 静态市盈率为56.6倍,处于历史估值的20.82%分位水平。

估值策略可以辅助投资者解决“买什么基金、什么时候买和卖”的困惑,实现低买高卖。一般而言,指数PE和PB历史百分位有以下情况:小于40%:估值偏低,适合买入;介于40%-60%:估值合理,建议持有;高于60%:估值偏高,考虑卖出。从估值策略来看,当前国联安半导体ETF(512480)及其联接基金(A类:007300,C类:007301) 估值合理,建议持有。

需求复苏,半导体周期正迎来拐点,国产替代+自主可控仍是主线

据芯片行业咨询公司国际商业战略(International Business Strategies)预计,今年全球半导体收入将下降约12%,但明年将反弹逾11%,达到5500亿美元左右。

芯片行业周期一般是3~5年,从2019年下半年左右开始,芯片行业进入了一个上行周期。从2021年的下半年一直到现在,芯片行业进入到下行周期,目前下行的周期已经逐渐接近尾声了。预期今年底或者明年的上半年,有望能够见到大的电子产业包括芯片产业的下行周期的结束,从而进入新一轮的上行周期。

机构认为,随着三季度供给端减产力度加大,以及下半年进入行业传统旺季,需求继续缓慢复苏,半导体周期正迎来拐点,有望逐步走出底部。国产替代+自主可控仍是产业链发展主线。

华泰证券指出,卓胜微、唯捷、韦尔等消费类芯片公司出现Q3收入环比大幅增长,存货下降等改善趋势,带动以上公司及斯达、圣邦等板块龙头股价和交易量显著回暖,显示投资人对周期复苏信心回升。

招商证券研报认为,10 月华为/苹果/小米新手机和问界新M7 等诸多终端新品销售持续火爆,半导体产业链部分环节公司Q3 财务表现环比改善,全球半导体月度销售额连续7个月环比提升,行业景气周期整体有望逐步回暖,建议关注手机和汽车等新品销售对市场的带动,关注新技术爆发和需求/库存边际变化对半导体板块带来的提升,同时关注自主可控核心方向受益标的。

对于半导体设备材料板块感兴趣的小伙伴可以借道国联安半导体ETF(512480)及其联接基金(A类:007300,C类:007301) 一键布局。

作者:xinfeng335本文地址:http://www.quasarvip.com/post/3339.html发布于 -60秒前

文章转载或复制请以超链接形式并注明出处义乌市挈宇网络科技有限公司